虽然资管增值税对整个基金行业有非常大的影响,且短期内财政部和国家税务总局也不可能完全明确金融保险业增值税各方面的细节问题。但是基于行业统一执行以及维护公众投资者利益的角度考虑,我一直建议基金业协会应该要出台一个针对资管增值税的估值指引。很高兴的是,虽然来得晚,但终于在12月29日,基金业协会出台了《关于证券投资基金增值税核算估值的相关建议》。这个估值建议虽然说是关于证券投资基金的,但除了对于证券投资基金(封闭式基金、开放式基金)有特殊免税政策外,其他增值税操作指引对于券商资管、保险资管、信托以及银行理财都是有非常重要的参考价值。

《建议》出台后,很多人也在微信或电话咨询我,是否可以直接把协议的《建议》作为自己缴纳增值税的依据。有些税务局的人士也在咨询,协议通过《指引》解释税收政策口径,基层税务机关执行中能否认可。

那大家在资管增值税落地实施中究竟该如何把握基金业协会的这个《建议》呢,我个人详细学习了这个《建议》后有如下两点看法:

资管产品管理人:协议在《建议》的第一条和第二条就明确说了,本建议实际是为了基金估值工作指定的,避免增值税估值规则混乱导致行业的混乱。估值中的增值税规则和纳税人实际纳税中的增值税规则并不见得完全一致。即使估值中的增值税规则有偏差,如果是行业内统一执行,那对于外部所有投资者也是公平的。所以,估值中的增值税和实际缴纳中的增值税不是一回事。因此,《建议》说了,因税收政策调整与本参考意见不一致的,以税收政策为准。同时,《建议》强调,基金管理人作为估值责任第一人,并非完全照搬《建议》,还是应当审慎评估本参考意见并自行作出判断。也就算是说,《建议》不是税收法规,套用总局12366经常说的一句话,具体执行口径还请咨询当地税务机关。

因此,《建议》中的一些有争议口径,基金管理人还是要审慎地咨询当地税务机关,并按照当地税务机关要求,作出审慎的判断。切莫直接拿着基金业协议的《建议》直接和当地税务机关说,我们行业协议已经这么说了,你们基层税务机关就要这么执行,这一点不要误解。协议在《建议》第一段和第二段这个意思已经表达很清楚了。

税务机关:对于税务机关而言,我们也不要认为基金业协议这个《建议》是越俎代庖,越权解释税收政策,不是这样的。税收政策既然颁布出来了,大家都有按自己的理解去执行的权利。基金业协议做的只是增值税估值的指引,即基金业协会的这个《建议》是在基于自身对税收政策的理解和把握的前提下,指引整个证券投资基金行业,如何在产品估值中统一实现增值税的估值规则。对基金估值的指导和监管,这本身就是基金业协会的职责所在。因此,《建议》不存在越权解释税收政策的问题,本身估值的增值税规则和实际纳税中的增值税规则有差异也是正常。

但是,为了尽量减少估值增值税规则和实际纳税中的增值税规则差异对基金估值带来的影响,我们认为,在资管增值税估值实际落地执行中,对《建议》的把握有如下一些问题还是需要大家关注:

1.私募基金不能享受证券投资基金(封闭式证券投资基金、开放式证券投资基金)免税政策

私募基金不应再存幻想,不能享受证券投资基金(封闭式证券投资基金、开放式证券投资基金)免税政策。

部分私募基金还是认为我们和公募基金一样,都适用《证券投资基金法》,那就应该享受和公募基金一样的政策。这一点《建议》中实际有所表述,即财税部门和资产管理行业的各自专业语言不通,大家不要把自己行业的语言直接照搬到财税文件中,这种只能是鸡同鸭讲。目前财税文件中的证券投资基金(封闭式证券投资基金、开放式证券投资基金)指的只是公募集合类的开放式基金和封闭式基金,基金专户产品都不能享受。因此,私募基金肯定不能享受股票、债券价差免征增值税政策。否则,对于其他资管计划会形成重大的政策不公平问题。

2.交易所债券买入返售的增值税征免问题

目前,对于资管计划在交易所通过集合竞价方式开展的债券质押式回购和买断式回购能否享受增值税免税问题,各地税务机关有不同的意见,原因在于交易所集合竞价方式无法分清交易对手是金融机构还是非金融机构。我们看到,《建议》中提到了买入返售免税,必须是基金和金融机构之间开展的,并没有直接说,资管计划在交易所通过集合竞价方式开展的债券质押式回购和买断式回购可以享受免税。但是,《建议》中对于免税中提到“其中包括以中国证券登记结算有限公司为中央对手的买入返售取得的利息收入”。

.png)

在实际业务中,交易所发生的质押式、买断式回购如果是集合竞价的,交易对手先和中国证券登记结算有限公司清算,中国证券登记结算有限公司再和客户清算,中国证券登记结算有限公司起中转作用。《参考意见》指出,基金与金融机构发生的质押式和买断式买入返售取得的利息收入免征增值税,其中包括中国证券登记结算有限公司为中央对手方的买入返售取得的利息收入。也就是说,《参考意见》是以实际交易的性质认为交易所发生的质押式、买断式回购实质是先与中国证券登记结算有限公司的,那么中国证券登记结算有限公司是金融机构,应当作为同业往来免税处理。

但是我们认为这种解释还是存在风险,如果从《建议》的解释逻辑上考虑,是把交易所发生的质押式、买断式回购进行业务拆分,分为两笔交易:一是金融机构与中国证券登记结算有限公司的清算交易;二是中国证券登记结算有限公司与客户的交易。如果认为第一笔交易是金融机构同业往来,那么第二笔交易,也就是中国证券登记结算有限公司与非金融机构客户的交易就不能作为金融机构同业往来免税处理,需要中国证券登记结算有限公司来缴纳增值税的,这个估计中国证券登记结算有限公司也无法来交税。

对于交易所进行的质押式回购和买断式回购,我们目前也咨询过部分基层税务局,大家比较一致的看法还是,如果没有财税或者总局文件,对于分不清交易对手的交易所买入返售业务,不能按照免税处理。所以,基金管理人对此也应有谨慎的态度。

3.基金转让增值税问题

《建议》中,指出在相关税收法规明确前,暂不对基金转让、赎回证券投资基金计提增值税。我们认为,这个态度还是太偏乐观了。对于基金的申购和赎回,我们认为算持有至到期不缴纳增值税是有道理的。因为,基金的赎回,不是转让给第三方,而是给基金管理人,注销了基金份额,相当于这部分基金提前持有至到期。因此,基金申购赎回不缴纳增值税是有一定道理的。同时,基金申购赎回缴纳增值税对于后期FOF基金而言会存在严重的重复征税问题。

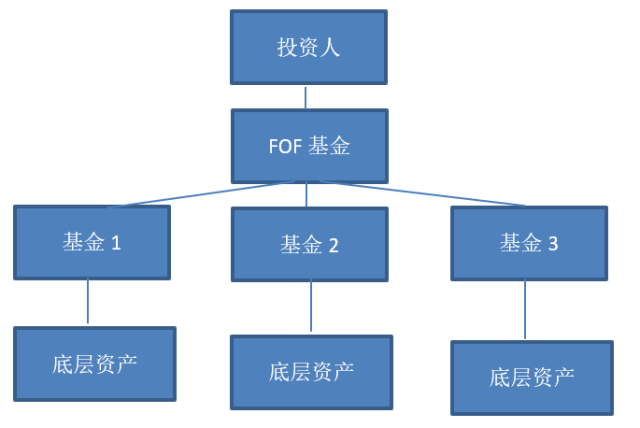

以FOF基金结构来看,基金1-3直接持有底层资产,这部分收益的增值税,基金1-3的管理人要缴纳。当投资人赎回FOF基金时,FOF基金要赎回基金1-3,而基金1-3就要卖出底层资产。如果对于基金申赎按金融商品转让缴纳增值税,基金1-3要缴纳增值税,FOF基金也要缴纳增值税,投资者(非个人)也要缴纳增值税。这样,对于FOF基金而言就会存在严重的增值税重复征税问题。所以,我们认为基金申赎按提前持有至到期把握,不缴纳增值税是有道理的。

但是,对于基金的转让,不存在这种重复征税问题,应该算金融商品转让缴纳增值税。财税【2016】36号文明确把基金纳入“其他金融商品”。如果按照基金业协议的《建议》,所谓在政策未明确前,对基金的转让和赎回都不缴纳增值税,那就把财税部门转让基金按金融商品转让征收增值税实质给作废了,这个建议太过于乐观了。因此,我们给很多金融机构的建议还是,对于封闭式基金、场内交易的ETF基金、LOF基金、货币ETF基金的转让仍然要按照3%配置增值税规则,不建议按不征税配置。当然,这个建议也是供管理人谨慎的参考。

4.公募证券投资基金(封闭式证券投资基金、开放式证券投资基金)增值税免税问题

目前,财税【2016】36号文对于封闭式证券投资基金、开放式证券投资基金并不是所有的金融商品转让都免征增值税,文件只免了买卖股票、债券的增值税,那转让其他金融商品还是要缴纳增值税的。造成这种结果是因为文件的出台有当时一定的历史局限性,涉及到免税权限的沟通问题,行业协会希望对于公募基金全部金融商品转让免税的努力还是没有实现。从目前《建议》来看,就是对于封闭式证券投资基金、开放式证券投资基金只对股票、债券买卖价差做免税配置,其他金融商品转让按3%配置。这个可能会对那些从事量化投资的基金的交易策略产生很大的不利影响。

想当年国家税务总局公告2013年第63号,对于“纳税人从事金融商品转让业务,不再按股票、债券、外汇、其他四大类来划分,统一归为‘金融商品’,不同品种金融商品买卖出现的正负差,在同一个纳税期内可以相抵,按盈亏相抵后的余额为营业额计算缴纳营业税”。这个政策也是当初证券业协会和上海税务局沟通,报总局后发的。因为,券商从事股指期货本质是来套保,你把股票和股指期货盈亏分开算,导致整个金融交易策略无法有效实施,这个是不合理的。那现在你把股票、债券免,股指期货、国债期货征,同样会出现这个问题。

因此,对于公募基金所有金融商品转让免税应该是未来的趋势,也有利于减少税收政策的不合理性对金融市场正常平稳运行的影响。

5.资产支持证券征收增值税认定问题

我们知道,在交易所层面,对于资产支持证券(ABS)都是按照债券来对待的,但资产支持证券是通过资管计划来运作的。在基金业协会《建议》中,指出债券是指依法在境内外合法交易场所发行的、按约定还本付息的有价证券,因此资产支持证券(优先级、中间级)、同业存单属于债券。

其实,这个认定可能是捡了芝麻丢了西瓜。我能理解,把资产支持证券认定为债券,那公募基金转让资产支持证券就可以套债券免税。但是,你考虑过另外一个问题吗?如果认定为债券,这些债券又都不是金融债、地方债和国债,那你取得的资产支持计划的利息不就要缴纳增值税了吗?其实,目前交易所挂牌的资产支持证券(优先级、中间级)转让的不多,更多的还是取得收益分配,认定为债券反而要按利息交税。实质上,资产支持证券是通过资管计划做的,属于56号文中的“资产支持计划”,本身ABS中,资管支持计划从原始权益人取得的收益已经缴纳增值税了,如果按照资管计划认定,资产支持证券(优先级、中间级)肯定不会有保本的承诺,那持有资产支持证券(优先级、中间级)取得的分配收益应该就是不保本,不缴纳增值税的。

所以,这个问题我们还要仔细考虑。个人建议对于资产支持证券(优先级、中间级)的持有收益还是应该按照非保本不缴纳增值税配置,避免重复征税。

当然,《建议》把同业存单也列为债券,那同业存单的换让也应该按债券转让征免增值税。这个和我们的意见一致。

6.对增值税纳税义务发生时间理解不当

在《建议》中对于贷款服务纳税义务发生时间问题,《建议》说“会计收入强调权责发生制,而增值税纳税义务发生时间强调收付实现制”。会计按约定利率在持有期内逐日计提应收利息,而税法上在利息到账日确认该笔收入的纳税义务。

这个表述是有瑕疵的。对于贷款利息收入,增值税没有收付实现制的规定。按照财税【2016】36号文的规定,增值税纳税义务发生时间是在提供劳务中取得价款或索取价款凭据的当天。索取价款凭据的当天为合同约定付款日按付款日,合同没有约定按应税行为完成日。大家注意,债券利息收入不按会计计提,而是在卖出、中途兑付或到期兑付交税,绝对不是收付实现制。这个完全是依据36号文规定,在合同约定的付款日纳税。而会计计提日根本不是增值税的纳税义务发生时间。

为什么强调这个问题呢,就是对于非标债权,根据国家税务总局2016年53号规定,是按照合同规定的利息计收日缴纳增值税,如果出现逾期,不是收付实现制,应该要执行140号文逾期90天规定的(除非总局后期有特殊规定)。因此,大家千万不要把《建议》中的这句话理解为整个资管计划都是按收付实现制缴纳增值税。本身《建议》也没有这个解释权限,人家也说了仅是参考。

7.明确商品期货不管交割还是平仓都不缴纳增值税

这个问题我个人认为没有争议,可能很多人不了解大的政策背景。在原来营业税下,我们对于金融商品的解释就是只对非货物期货征收营业税。商品期货不管转让还是平仓都不缴纳营业税。另外,基于财税【2002】142号文,对于现货黄金交易或黄金T+D延期交易,只要不实物交割,也免征增值税。因此,对于现货交易的品种,不发生实物交割按免征增值税配置处理也是可以接受的。

现在问题在于,对于商品的期货交易,现货交易都是不征收增值税(免征增值税)。但是,对于商品期货期权交易能否免呢,《建议》没规定。目前我们建议客户还是按3%配置。但这个也存在一样的问题,就是客户通过商品期货和期货期权构建的量化投资策略,可能就因为不对等征税政策造成很大影响。

同时,《建议》对于金融期货不管是平仓还是交割都按金融商品转让征收增值税,即交割不算持有至到期,这个大家可能还是有一点不同意见,不过总体影响很小,就按《建议》规则配置没什么问题。

8.外币汇兑损益增值税问题

只有买卖外汇所有权的行为才属于金融商品转让,资管产品发生的外汇汇兑损益不属于金融商品转让,不缴纳增值税。这个《建议》中也提出来了,我们认为是有道理的,不要产生误解。

9.附加税预估问题

《建议》提出对附加税也需要按日汇总预估,这块我们认为对于利息收入的附加税预估不存在问题,但是对于金融商品转让的附加税,如果预估不准确的,因为本身增值税就是差价盈亏相抵后的汇总金额计算的,如果附加税(包括利息收入和差价收入)都预估的话,转让负差预估的附加税在“应交税费-预估附加税”借方,而利息收入预估的附加税在“应交税费-预估附加税”在贷方,转让负差的附加税就会冲销了利息收入的附加税,对估值的反映是不准确的。如果要准确处理,附加税预估也要分利息和金融商品转让,很复杂。

同时,金融商品转让预估的附加税在转出时规则很难设置,比如股票一浮盈1000万(1万份),股票二浮亏300万(2万份)。那你附加税预估了,这个月,股票一卖出3千份,实现了400万浮盈,那预估的附加税转出多少呢,这个规则就不好设置。考虑到附加税对资管产品估值实际影响很小,因此最好附加税平时不估也可以。即使估,也只对利息的增值税附加估值,金融商品转让还是在实现时计算从估值中扣除更可操作。

10.对于“保本”性质界定的意见可能偏乐观

个人认可《建议》中对于保本的定义,就是“保本”是指到期有无偿还本金的义务,并非有无偿还本金的能力。因此,金融商品违约风险的高低以及降低违约风险所做的增信措施并不影响保本与否的认定。比如,我资产支持证券的优先层和中间层,只是约定了优先分配次序,这种增信不能就认为导致保本。但是,《建议》后一句话中说,若合同中未明确承诺本金可全部收回,则不认为是“保本”,无需再实质判定合同内容。这里表述的不太谨慎。个人认为,对于具体增信措施还是要具体判断的,因为监管层打破刚兑,不允许兜底,这些增信措施在监管层允许范围内的,就按照合同来看是否“保本”没问题。比如我做了一笔贷款,但是通过购买“信用违约互换工具(CDS)”或购买履约保险产品来实现本金保障的措施,不能把这些合同混在一起看“保本”,应该就基于合同本身看。但是,如果你出现了监管层不允许的抽屉协议,变相保本,变相差额补足而被认定为刚兑的,还是应该按保本缴纳增值税。

因此,个人观点是基于合同本身看,同时对于合同外的增信措施也要综合看,把税务的“保本”口径与监管层“是否刚兑”口径统一起来把握最好。